المصارف تُشكل حلقة وصل مع المغتربين في ظل الصراع

صوت الأمل – ياسمين عبد الحفيظ

“المصارف تعد حلقة وصل بين المغترب وبلاده، أو-بالأخص- بينه وبين الأهل، أتذكر في أيام آبائنا كان التحويل يتم عن طريق مسافر قريب من بيتك يتم إرسال المال معه، ويحتاج له وقتاً إلى أن يصل، ويرتاح في بيته ثم يقوم بتوزيع الرسائل، -حاليًا- ما تقوم به البنوك والمصارف الأخرى من خدمات بالحقيقة خففت المعاناة السابقة –خاصة- عبر التطبيقات” بهذه العبارات أجاب سامي أحمد (اسم مستعار –حسب طلبه-) وهو أحد المغتربين اليمنيين في المملكة العربية السعودية منذ أكثر من عشرين عامًا.

يشهد القطاع المصرفي نموًا ملحوظًا رغم جملة من التحديات التي تواجه القطاع، -لاسيما- في السنوات الأخيرة مع تنشيط حركة النزوح التي شهدتها البلاد منذ بدء الصراع والهجرة الخارجية التي أثمرت عن حاجة المغترب للمصارف، وخدماتها في التحويلات والإيداع وغيرها من الخدمات.

وفقًا لدراسة أعدّتها إدارة الدراسات والبحوث في الأمانة العامة لاتحاد المصارف العربية، إنَّ اليمن يمتلك 18 مصرفًا بينهم ثمانية مصارف محلية تجارية تتبعها شبكة من الفروع عددها 179 فرعًا، وخمسة مصارف محلية إسلامية تمتلك 50 فرعاً، إلى جانب خمسة فروع لمصارف أجنبية توجد في البلاد.

تناولت الدراسة التي حملت عنوان “القطاع المصرفي اليمني: نموًا وتطورًا رغم الصعاب” -نشرها موقع اتحاد المصارف العربية- مجموعة من القوانين التي أصدرها المركز المصرفي في اليمن، وحددتها الدراسة، وهي: قانون الصيرفة الإسلامية، قانون المصارف التجارية، قانون البنك المركزي اليمني، قانون إنشاء صندوق تمويل الصناعات والمنشآت الصغيرة، قانون محاربة غسيل الأموال، قانون الخدمات المصرفية الإلكترونية، قانون تأمين الودائع المصرفية، قانون تمويل القروض متناهية الصغر، قانون تعديل قانون المصارف الإسلامية، وقانون مكافحة غسل الأموال وتمويل الإرهاب، قانون تعديل بعض مواد قانون مكافحة غسل الأموال وتمويل الإرهاب.

الدراسة ذاتها تناولت حزمة من الإصلاحات المصرفية أصدرها البنك المركزي اليمني، وهذه الإصلاحات هي: إصدار نظام كفاية رأس المال للمصارف العاملة في اليمن في مارس 1996م، رفع الحد الأدنى لرأسمال المصارف عدة مرات خلال الفترة الممتدة من 1995 – 2010م، إعادة هيكلة مصارف الدولة والمصارف المشتركة، وضع أنظمة لتصنيف الإئتمان ورصد المخصصات الاحتياطية، إجبار المصارف على اختيار مدقق خارجي للحسابات من ضمن لائحة المحاسبين القانونيين المعتمدين، اعتماد معايير المحاسبة الدولية، إنشاء المصارف للجنة مراقبة داخلية، وضع نظام للدفع لتشجيع المصارف على استخدام التكنولوجيا ووسائل الدفع الإلكتروني.

دور المصارف في خدمة المغتربين

تتنافس البنوك والمؤسسات المصرفية في تقديم خدمة أفضل للمغتربين اليمنيين الذين ازداد عددهم في كل بقاع العالم؛ بسبب الصراع التي تشهده اليمن على مدى خمس سنوات، وتقديم تسهيلات لتعاملاتهم المختلفة، مما زادت الحاجة للبنوك والشركات المصرفية بمختلف توجهاتها وأماكن تواجدها، وهذا ساهم بحسب مراقبين في رفد الاقتصاد اليمني.

يقول محمد أحمد(شاب مغترب في المملكة العربية السعودية) لـ”صوت الأمل”، أنَّ المصارف توفر للمغترب خدمات مهمة كما أنَّها توفر له محطة يضع بها ماله في بلاده، كما يستطيع المغترب أن يتصرف بها كيفما يشاء، يواصل قائلًا: “بدلاً من أن أحتاج لكل حوالة مبلغ تحويلٍ، أستطيع أن أحول لأي شخص من حسابي في مصرف في اليمن بأقل تكلفة”.

ويضيف أحمد: “أنا وزملائي المغتربين بمجرد أن ينزل الراتب من البنك في دولة الاغتراب، ندخل على حساباتنا في البنك ذاته، نسحب الراتب ثم نحوله مباشرة إلى حساباتنا في المصارف باليمن”.

مؤكدًا أنَّه وبعض المغتربين يشعرون بالاطمئنان لتأمين مبالغهم المالية في المصارف اليمنية مثل: الكريمي؛ فادخار المبالغ المالية خارج البلد قد تعرض المغترب لعراقيل مع البنك –خاصة- مع انتهاء فترة الإقامة.

ويستعرض محمد ميزات خدمة المصرف الذي يتعامل معه، في أنَّه يمكنه من خلاله الإيداع بالريال اليمني أو بالعملة الأجنبية، كما يمكنه الصرف من حسابه في الوقت الذي يريد، كما يمكنه من خلال تطبيقات بعض المصارف تسديد فواتير أهله في اليمن، كالإنترنت وغيره، مضيفًا على حديثه ميزة سعر الحوالة المناسب قائلًا: “أستطيع تحويل مصاريف لأخوتي وأمي بسعر مناسب، فلو حولت من السعودية مباشرة لكل واحد منهم مبلغاً، سأحتاج للدفع على كل حوالة من 16 إلى 20 ريالاً سعودياً لكن عبر تطبيقات الصرافة يتم التحويل لكامل الراتب ب16 ريالاً سعودياً”.

فيما يقول مصدر آخر مهتم بالمجال المصرفي –فضّل عدم ذكر اسمه-، أنَّ المصارف تلعب دورًا كبيرًا في خدمة المغتربين من جهة، ودعم الاقتصاد الوطني من جهة أخرى، ويرى أنَّ المصارف سهلت عملية التحويلات المالية السريعة بين موطن الاغتراب والوطن الأم وسهلت وصول الأموال لأهل وأقارب المغتربين، والذي بدوره يكون دعمًا للاقتصاد الوطني، مؤكدًا “أنَّ المصارف تعد حلقة وصل بين المغترب وأهله”.

فكري ناشر(مسؤول في إحدى الشركات التجارية) يذكر لـ “صوت الأمل” أنَّ دور شركات الصرافة في خدمة المغتربين يمثل الوسيلة الوحيدة التي بقيت أمام المغتربين لتحويل نقودهم إلى اليمن بعد توقف الحوالات الخارجية عن البنوك، إلى جانب بعض الخدمات المصرفية العالمية المرتبطة بالبنوك وبمحلات الصرافة مثل: وستيرن يونيون، وموني جرام وبطاقات الفيزا.

في تصريح له عقب مؤتمر عقد في 14 فبراير 2020م في المملكة العربية السعودية، أوضح شوقي أحمد هائل سعيد (نائب رئيس مجلس إدارة بنك التضامن آنذاك) أنَّ البنك يستعد للتنسيق مع الجاليات اليمنية لوضع آلية مدروسة للاستفادة من العقارات التي يمتلكها البنك في اليمن، وذلك من خلال إنشاء عقارات سكنية للمغتربين وتسليمها لهم، مؤكداً أنَّ قيادة البنك مصرة على خلق شراكة مستدامة، ومشتركة مع المغتربين اليمنيين في الخارج، كما أكد على ضرورة تعزيز أوجه التعاون بين كافة فئات المجتمع اليمني، وكان شوقي أحمد قد استعرض حينذاك ما يقدمه البنك من خدمات تصب في خدمة ومصلحة المغترب اليمني، تتمثل في (خدمات الإسكان والإقراض والتمويلات الصغيرة) .

هيثم الشدادي(وهو أحد الصرافين)، يقول لـ”صوت الأمل”، يكمن الدور الذي تلعبه المصارف في خدمة المغتربين، في تسهل عملية تسليم ووصول الأموال إلى أسرهم في الداخل، وبكل يسر وسلاسة وسرعة في التسليم، أيضًا الربط الشبكي مع الشبكات والخدمات المصرفية العالمية، هذا يسهل للمغترب أينما كان إرسال أمواله لأسرته وبأي وقت.

ويرى الشدادي أنَّ المغتربين الذين يحتاجون للأموال من الداخل كمصاريف أو علاج بإمكانهم استلام حوالاتهم من أي مكان في الخارج عن طريق الخدمات البنيكة والمصرفية العالمية أو عن طريق وكلاء للصرافين هناك في الدول التي يتواجدون فيها، مؤكدًا أنَّ المصارف تقدم خدمة للمغتربين في توفير العملة الصعبة لهم عندما يتحتاجونها من أجل السفر للخارج، ويرى أنَّه بالنسبة للمغترب لا يهمه سواء حصل على الخدمات عبر البنك أو شركات الصرافة، الأهم هو أن يحصل على خدمات بشكل سلس وسريع وبدون أي عراقيل، ومن أي مكان يمكن وفي أي وقت.

آلية تحويل المبالغ عبر البنوك وانعكاساتها على التنمية الاقتصادية

في هذا الشأن يرى فكري ناشر _ وهو مدير إحدى الشركات التجارية_ أنَّ البنوك التجارية هي أداة فاعلة للبنك المركزي في تنفيذ سياساته النقدية وفي تحقيق الاستقرار النقدي الذي يضمن الاستقرار المعيشي للمواطنين والاستقرار الاقتصادي للبلد بشكل عام .

يقول ناشر “وفي علاقات بلادنا التجارية مع الدول الأخرى تلعب البنوك التجارية الدور الرئيس في عملية المبادلات النقدية لقيمة الواردات والصادرات وفي تغطية حاجة المستوردين من العملة الصعبة بواسطة الاعتمادات المصرفية وبواسطة نظام السويفت الخاص بالبنوك. ومنذ بدء الصراع وبعد توقف الحوالات الخارجية من وإلى اليمن عبر البنوك بسبب توقف نظام السويفت وتوقف الاعتمادات عبر البنوك وفقدان البنوك اليمنية للتصنيف الإئتماني بدأت الدورة المصرفية بالاختلال وخرجت النقود من قناتها المصرفية المعتادة وصار تداولها عبر الصرافين والسوق السوداء ولجأت الشركات والموردون إلى تغطية احتياجاتهم من العملة الصعبة من السوق السوداء وفقد البنك المركزي لأداته الفاعلة في الحفاظ على الاستقرار النقدي وهي البنوك التجارية”.

يضيف ناشر “أنَّ نشأة السوق السوداء ومضاربة بالعملة من قبل الصرافين خلقتا حالة تضخم في سعر الريال اليمني أضر بمعيشة المواطنين حيث وصل التضخم في أسعار السلع الاستهلاكية موازاة للتضخم في سعر الريال اليمني إلى حدود 500% في الوقت الذي بقيت مداخيل الناس كما هي بل إنَّ غالبية موظفي الدولة توقف صرف مرتباتهم”. مؤكداً “يمكننا أن نقول إنَّ توقف البنوك التجارية عن أداء وظيفتها في عملية التحويل أضرت كثيراً باقتصاد بلادنا وكانت سبباً رئيساً للتضخم الحاصل في سعر الريال اليمني”.

ساهمت تحويلات المغتربين بشكل كبير في استقرار الاقتصاد اليمني، وباتت تشكل حافزًا كبيرًا في نمو الاقتصاد خاصة في السنوات الأخيرة، حيث باتت الأسر اليمنية تعتمد بصورة ملحوظة على تحويلات المغتربين، والتي تضررت فيها قطاعات حيوية تركت أثرًا كبيرًا على الاقتصاد فكانت تحويلات المغتربين ركيزة مهمة أعادت للاقتصاد نوعًا من التماسك والقوة، ومن هذا الواقع يعد المغتربون اليمنيون قد ساهموا في تقديم خدمة كبيرة للاقتصاد اليمني من خلال استرجاع عافيته من تحويلاتهم المالية.

في معرض رده عن سؤال آلية التحويل عبر المصارف والبنوك، يذكر الصراف هيثم الشدادي لـ “صوت الأمل” أنَّ آلية التحويل عبر البنوك سابقًا كانت متعبة نوعًا ما، بسبب أنَّ البنوك لا تتوفر لها فروعاً منتشرة في كامل البلاد فكان يحصل ازدحام ويأخذ وقتاً وجهداً سواء عند الاستلام أو الإرسال للخارج، مثلًا بنك اليمن والكويت، وبنك التضامن، أما كيف انتقل التحويل عبر المصارف بدل البنوك هذا كان بسبب انتشار المصارف من حيث الجغرافية وسهولة الحصول على الخدمة، -خصوصًا- بعد أن عجزت البنوك عن توفير الخدمات للمغتربين ولم تفِ لعملائها ممن لديهم أرصدة لدى البنوك، من هنا فُقدت الثقة بين البنوك والعملاء بمن فيهم المغتربين.

ويضيف الشدادي في حديثه أنَّ البنوك وفرت خدمات مصرفية لدى الصرافين، بحيث يبقى البنك وسيطاً بين الخدمات البنكية والمصرفية العالمية وبين الصرافين في السوق المحلية كخدمة الوسترن يونيون والموني جرام وغيرها.

وعن أثر ذلك على التنمية الاقتصادية يرى الشدادي أنَّه إيجابي معللًا: “عندما تتوزع مصادر الأموال ويصبح السوق مفتوحاً لكل المنافسين، هذا يعمل على توزيع الثروة ورأس المال بين فئات المجتمع بحيث لا يبقى رأس المال محصورًا بيد فئات معينة –فقط-، أيضًا هذا في صالح المغترب؛ لأنَّ التنافس يجعل من الخدمات التي يتم تقديمها في تحسن مستمر ومزايا من شأنها أن تعود على الناس بالحصول على الأفضل”.

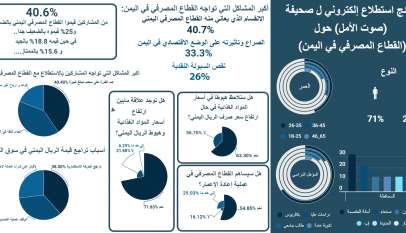

استطلاع.. 40.7%: الانقسام الإداري للبنك المركزي أكبر المشاكل التي تواجه القطاع المصرفي اليمني

صوت الأمل – يُمنى الزبيري كشفت نتائج استطلاع إلكتروني أجراه يمن إنفورميشن سنتر (YIC) للبحو…